En febrero, entidades financieras en Colombia ganaron $4,4 billones, duplicando cifra de enero

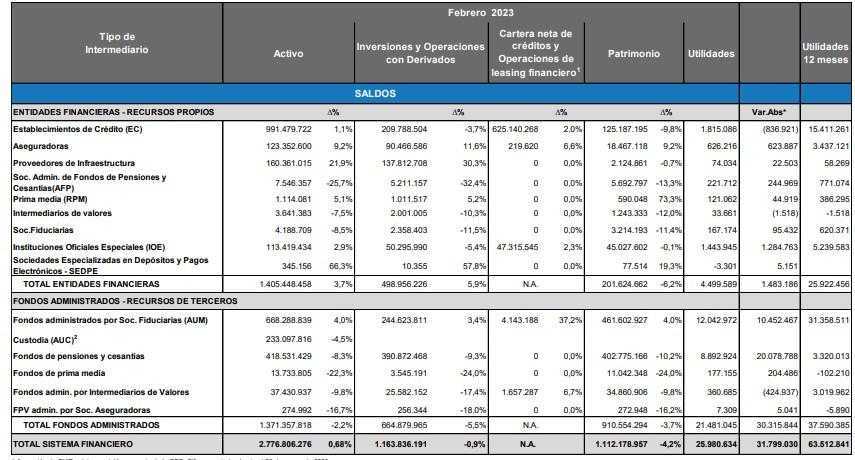

De acuerdo con el informe de actualidad del sistema financiero colombiano, entregado por la Superintendencia Financiera de Colombia (SFC), en febrero de 2023 las entidades financieras con recursos propios presentaron utilidades por $4,4 billones.

En comparación con las registradas en el mes de enero de este año, que fueron de $2,1 billones, la cifra más que se duplicó.

En el desagregado, los que más ganancias obtuvieron fueron los establecimientos de crédito -bancos, corporaciones financieras, compañías de financiamiento y cooperativas financieras- con $1,8 billones.

En el segundo lugar se ubicaron las Instituciones Oficiales Especiales, que lograron $1,4 billones. El tercero fue para las aseguradoras, con $626.216 millones y en el cuarto se posicionaron las sociedades administradas de fondos de pensiones y cesantías, con $221.712 millones.

Fondos administrados y su aporte al sistema financiero

En el caso de los fondos administrados con recursos de sus afiliados, los administrados por sociedades fiduciarias obtuvieron ganancias por más de $12 billones.

De otro lado, la SuperFinanciera reportó que los fondos de pensiones y cesantías de Colombia obtuvieron ganancias por $8,8 billones.

En el tercer lugar se ubicaron los fondos administrados por intermediarios de valores, con $360.685 millones, y le siguieron los fondos de prima media con $177.155 millones de ganancias. En el último lugar quedaron los fondos administrados por sociedades aseguradoras, con $7.309 millones.

Comportamiento de los activos del sistema financiero

En medio de estas cifras, la Superfinanciera reportó que, al cierre de febrero, los activos del sistema financiero tanto propios como de terceros alcanzaron los $2.776,8 billones, con una variación real anual de 0,7 % y nominal de 14,1 %.

Del total, un 50,6 % ($1.405,4 billones) correspondió a recursos propios de las entidades vigiladas, mientras que los recursos de terceros, incluyendo activos en custodia, alcanzaron $1,371.4 billones. La relación de activos totales a PIB fue 189,7 %.

Recomendado: ¿Cuánto mejoraron las utilidades del sistema financiero en Colombia durante octubre de 2022?

De acuerdo con cifras de la entidad, el incremento nominal obedeció al aporte positivo de los establecimientos de crédito, cuyos activos evidenciaron un aumento intermensual de $10,4 billones y $5,5 billones en efectivo y operaciones del mercado monetario, respectivamente.

También sobresale el comportamiento de los activos totales de los proveedores de infraestructura, que son los encargados de administrar o prestar sus plataformas con el fin de facilitar la intermediación de valores. Estos alcanzaron los $160,4 billones con un crecimiento real anual de 21,9 %.

En tanto, las sociedades fiduciarias fueron el principal administrador de activos del sistema financiero, con $901,4 billones, que representan el 65,7 % de los recursos de terceros y el 32,5 % del total de los activos del sistema.

Comportamiento de los establecimientos de crédito

Los resultados de los establecimientos de crédito permanecieron en terreno positivo, aunque experimentaron presiones a la baja, debido al mayor gasto de provisiones de la cartera de consumo.

Aun así, lograron utilidades por $1,8 billones, los cuales se distribuyeron de la siguiente forma:

– Bancos: $1,5 billones

– Corporaciones financieras: $354.800 millones

– Cooperativas de carácter financiero: $12.800 millones

Cabe señalar que, en el caso de las compañías de financiamiento tradicionales, como Coltefinanciera, Iris y Credifamilia, entre otras, se reportó una caída de $29.000 millones.

Durante febrero, el comportamiento de los mercados financieros estuvo influenciado por el aumento en la percepción de riesgo.

«Los mercados accionarios más representativos reportaron valorizaciones, mientras que los commodities y las principales referencias de crudo evidenciaron desvalorizaciones», indicó la SuperFinanciera.

Y añadió: «En el contexto global, se conocieron datos mixtos de actividad económica, el crecimiento acelerado de la Zona euro, y un menor dinamismo en Asia ante la incertidumbre por la recuperación del PIB en China».

La entidad también reportó que, en Colombia, la inflación anual de alimentos retrocedió por segundo mes consecutivo. Según información de las inflaciones básicas del Banco de la República esta se ubicó en el 21,81 %, lo que representó una reducción en comparación con la reportada en febrero que fue del 24,14 %.

Recomendado: En enero de 2023, fondos de pensiones generaron ganancias por $14,7 billones para sus afiliados

También resaltó el hecho de que, en febrero, el peso se posicionó como la segunda moneda en Latinoamérica con mayor debilitamiento.

Es de mencionar que, en abril, la tendencia ha mostrado un dólar con caídas pronunciadas, llegando incluso a niveles mínimos no vistos en los últimos seis meses.

Cuentas de ahorros y corrientes

De otro lado, el reporte de la entidad reveló que los saldos de las cuentas de ahorros y corrientes en términos reales presentaron disminuciones en febrero.

En el caso del tipo de depósito, se reportó un aumento intermensual de $3,3 billones en los saldos de las cuentas de ahorros y una reducción de $1,9 billones en los de las cuentas corrientes.

Por otro lado, la SuperFinanciera reportó que el comportamiento de las cifras anuales presentó caídas de 11,6 % y 20,9 %, respectivamente, tanto para las cuentas de ahorros como las corrientes.

El saldo de las cuentas de ahorro cerró el mes con $295,4 billones, los CDT con $256,5 billones y las cuentas corrientes con $75,1 billones.

Depósitos en el sistema financiero

Otro de los puntos clave es el comportamiento de los depósitos a término o los CDT que sostuvieron su dinámica récord.

En febrero, se observó un aumento intermensual de $19,9 billones en su saldo nominal y un crecimiento real de 41,8 %.

El saldo con vencimiento superior a un año alcanzó $145,4 billones, del cual $85,6 billones correspondieron a depósitos con plazo mayor a 18 meses, esto es, el 33,4 % del total.

La tenencia de CDT se distribuyó 67,9 % en personas jurídicas y entidades oficiales y 32,1 % personas naturales.

Adquisición de vivienda

Finalmente, la SuperFinanciera indicó que la financiación para compra de vivienda cayó 0,2 % real anual, menor a la registrada el mes anterior (0,5 %).

Este comportamiento es consistente con la corrección del efecto de la inflación, dado que en términos nominales la modalidad de vivienda crece 13,1 % anual.

En tanto, los desembolsos en febrero alcanzaron $1,4 billones, impulsados por el segmento diferente a viviendas de interés social (VIS), con $1 billón.

Para el caso de la financiación VIS, el saldo reporta un crecimiento real anual de 5,3 % y en No VIS, una reducción de 2,3 %.