SuperFinanciera autoriza intercambio de acciones entre el GEA y Grupo Gilinski

La Superintendencia Financiera de Colombia aprobó este viernes, dos de febrero de 2024, el intercambio de acciones entre los grupos empresariales GEA y Gilinski. ¿En qué consistió la medida?

Tal y como lo había dicho Valora Analitik el negocio entre el Grupo Empresarial Antioqueño (GEA) y la familia Gilinski por Nutresa está alistándose para tomar unos pasos clave, de cara a cerrar uno de los enfrentamientos empresariales más fuertes de los últimos años.

Para esto, fue clave un decreto que emitió el gobierno de Gustavo Petro en la última semana de enero, que le dio vía libre a dicha transacción. En tal documento, se expresó que era necesaria una nueva oferta pública de adquisición (OPA) para proteger a los accionistas minoritarios.

Es por eso que, con esta autorización de la Superintendencia Financiera, se está cumpliendo el paso 1 de los 3 pasos necesarios para finiquitar esta movida empresarial.

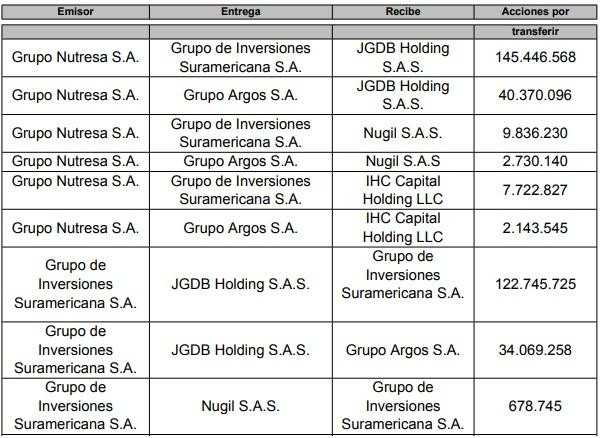

Así las cosas, el ente de control financiero expresó, en su más reciente respuesta al Grupo Sura, “nos referimos a sus comunicaciones relativas a unas operaciones de traspaso de acciones ordinarias, a título de permuta de acciones que a continuación se indican, en particular a la respuesta dada a los requerimientos de la Superintendencia mediante el radicado No. 2023136071-012 del 1 de febrero de 2024”.

Según la Superfinanciera, el proceso se da en los siguientes términos:

De manera que, una vez evaluada la documentación remitida, la entidad observó que se allegaron y acreditaron en debida forma los soportes relativos a la transacción referida.

“Considerando, además, lo dispuesto en el numeral 7 del artículo 6.15.2.1.2 del Decreto 2555 de 2010, adicionado por el Decreto No. 079 de 2024, por lo que se deberá dar cumplimiento a lo establecido en dicho numeral”, manifestó la Superintendencia.

Y aclaró que, una vez se efectúe la inscripción de los traspasos en el Libro de Registro de Accionistas, los solicitantes deberán radicar con el número de radicado 2023136071 y utilizando la Actividad 41 “Reporte Información Documento Finalizado” una certificación del Emisor.

O, en su defecto, del administrador del libro de accionistas, en la cual se haga constar la fecha en que se realizaron dichas anotaciones.

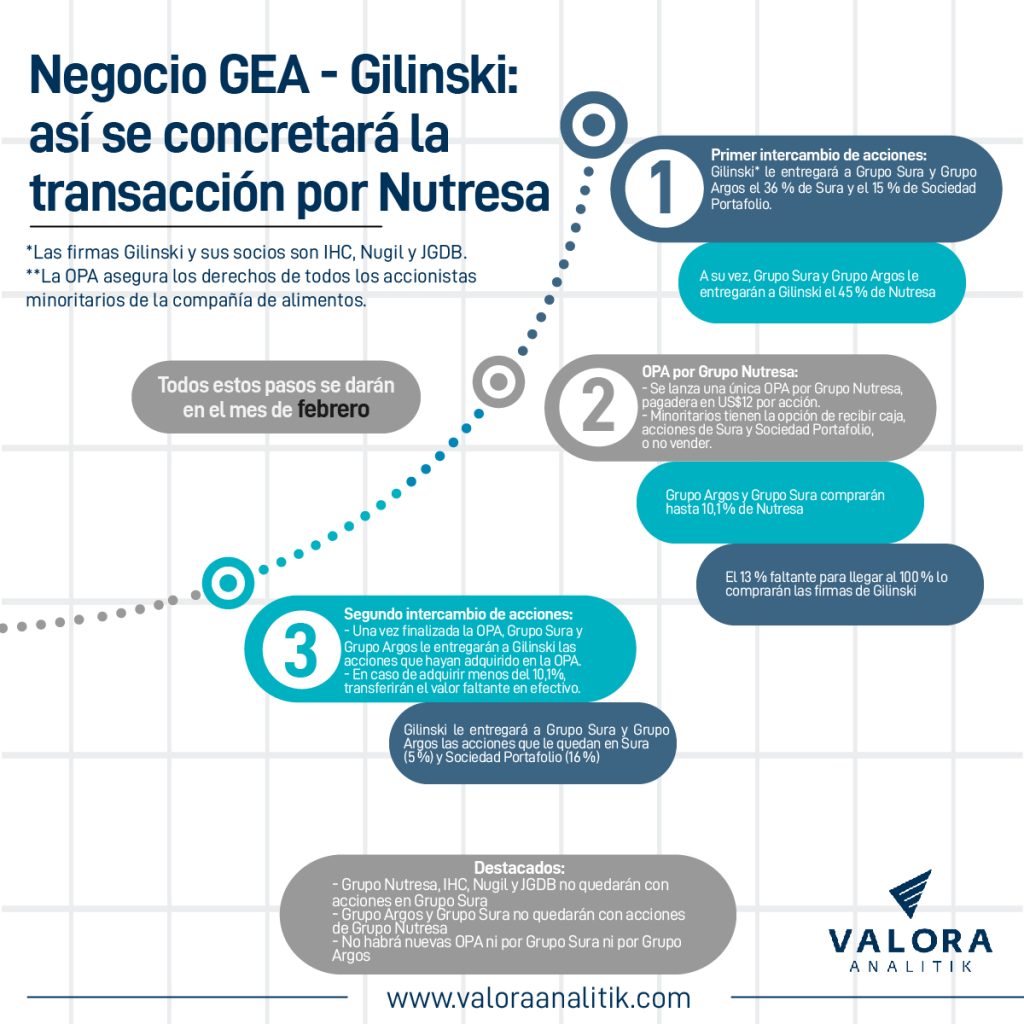

Pasos de lo que pasa en el negocio del GEA y Gilinski por Nutresa

Para entender lo que está pasando en esta movida empresarial, Valora Analitik presenta los pasos de cómo se concretará el negocio de Nutresa, considerado como el más importante de la década.

Lo primero que se debía realizar será un intercambio de acciones entre las firmas del Grupo Gilinski y sus socios árabes -incluyendo IHC, Nugil y JGDB Holdings-, y las del GEA: Grupo Sura y Grupo Argos. Es decir, lo que ha ocurrido este dos de febrero de 2024.

Las primeras les darán a las segundas la participación que tienen actualmente en Sura (36 %) y Sociedad Portafolio (15 %), con lo cual ‘bloquearon’ la llegada del empresario vallecaucano al principal banco de Colombia, Bancolombia.

Al mismo tiempo, Sura y Argos le entregarán a Gilinski el 45 % que tienen actualmente Nutresa, con lo cual pasaría a controlar la multilatina de alimentos, con marcas como Zenú, Pietrán, Noel, Festival, Jet, Corona, Sello Rojo, El Corral, Beer Station, entre otras.

Una vez se realice esto, el siguiente paso será activar el proceso para realizar una nueva y única oferta pública de adquisición (OPA), que se haría sobre acciones de Grupo Nutresa.

En esta se pagarían US$12 por título de la empresa y los accionistas minoritarios tendrán la opción de recibir caja, acciones de Sura y Sociedad Portafolio o no vender.

En esta OPA, Grupo Argos y Grupo Sura comprarán hasta el 10,1 % de Nutresa, mientras que el 13 % faltante para llegar al 100 % lo adquirirán las firmas de Gilinski y sus socios árabes: IHC, Nugil y JGDB

Cuando todo esto suceda, que está previsto para darse durante el mes de febrero, el siguiente paso será realizar un segundo intercambio de acciones entre los grandes grupos empresariales.

Así las cosas, Sura y Argos le entregarán a IHC, Nugil y JGDB las acciones que hayan adquirido en la OPA. Eso sí, en caso de adquirir menos del 10,1 %, transferirán el valor faltante en efectivo

Y, por su lado, las compañías del Grupo Gilinski le entregarán a Sura y Argos las participaciones que le quedan en Grupo Sura (5 %) y Sociedad Portafolio (16 %).